日経平均株価 が乱高下しています。

週初めからトランプ・ショックで暴落したと思ったら反発し、再び下落したと思ったら反発し、4/11前場時点では再び下落しています。

円単位でも大きな上下ですが、変動率で見ても日替わりの如く下落した分だけ反発し、反発したら下落するので、まさに乱高下という言葉が適切でしょう。

先行き不透明というより、たった一人の米国大統領に株式市場が踊らされ、ゲームのような動きになりつつあります。

そこにセオリーはなく「米国大統領の裁量で左右される市場」です。これは多くの市場関係者が頭を抱えるところでしょう。

セオリー通りではないので、データ分析が役に立たない部分もありますが、見えてくる部分もあります。

このような状況ではありますが、今回も「株トレンド指数」をもとに、今週の株式市場の動向や、今後の動向について考えていきましょう。

今週の市場動向と 日経平均株価 の変動

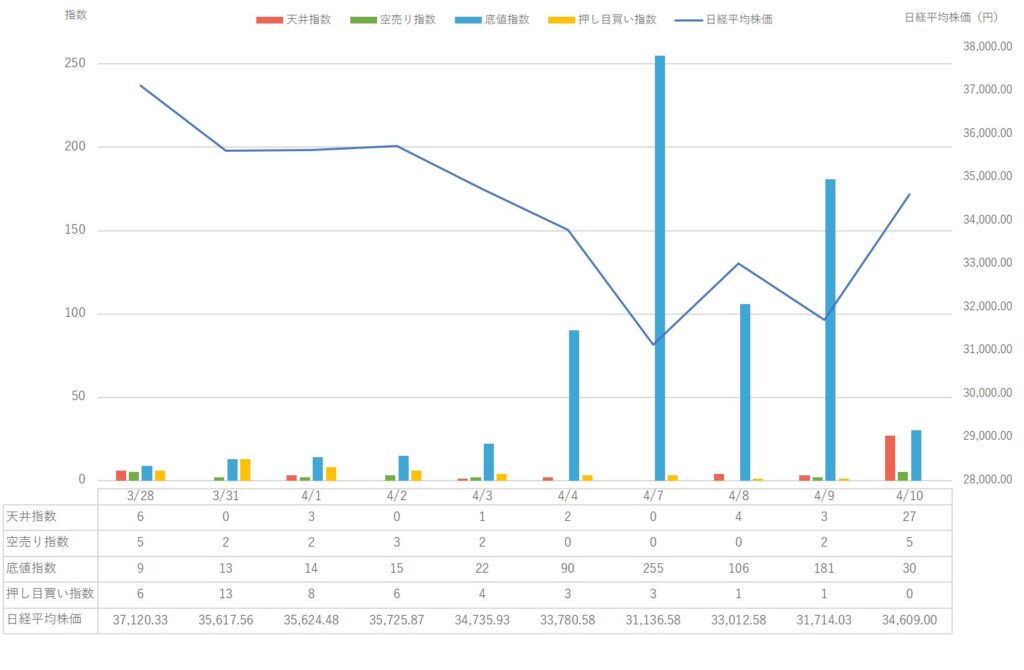

こちらをご覧ください。こちらは3/28〜4/10の日経平均株価と株トレンド指数の状況です。

株トレンド指数は、以下のような4つの指数で構成されています。

・天井指数…「170」付近で、相場全体の上昇トレンドが終焉する傾向

・底値指数…「220~420」付近で、相場全体が底値に近づき適正株価まで回復傾向

・押し目買い指数…30に近い水準になると押し目買い戦略が機能しやすい傾向

・空売り指数…「50」付近で、相場全体の上昇にブレーキが掛かる傾向

これらの指数をふまえると今週の株式市場は、日経平均株価と株式市場全体が”ほぼ連動している週”でした。

前述の通り「米国大統領の裁量で左右される市場」ですので、連動しているかどうかは、あまり関係ないかもしれません。

ただし、そのような中でもデータを見ると、今週の暴落はあまり深くないことがわかります。

コロナ・ショック時は、底値指数が420程度まで上昇しましたが、今回は250程度がピークになりました。

もちろん、ここから再び米国大統領の裁量で左右され、再暴落の可能性もあると思いますが、上記のデータを見る限りでは、4/7がピークだったと考えられます。

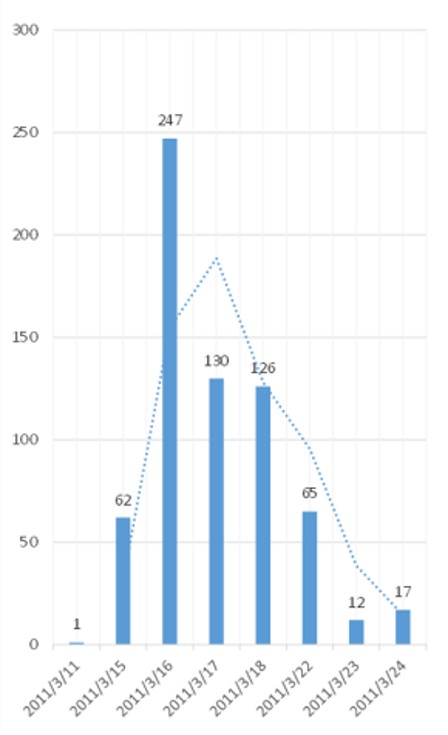

そして、改めてこの暴落を見ると、下のグラフのように東日本大震災などの天災時に起きた「超短期型」の暴落であることが分かります。

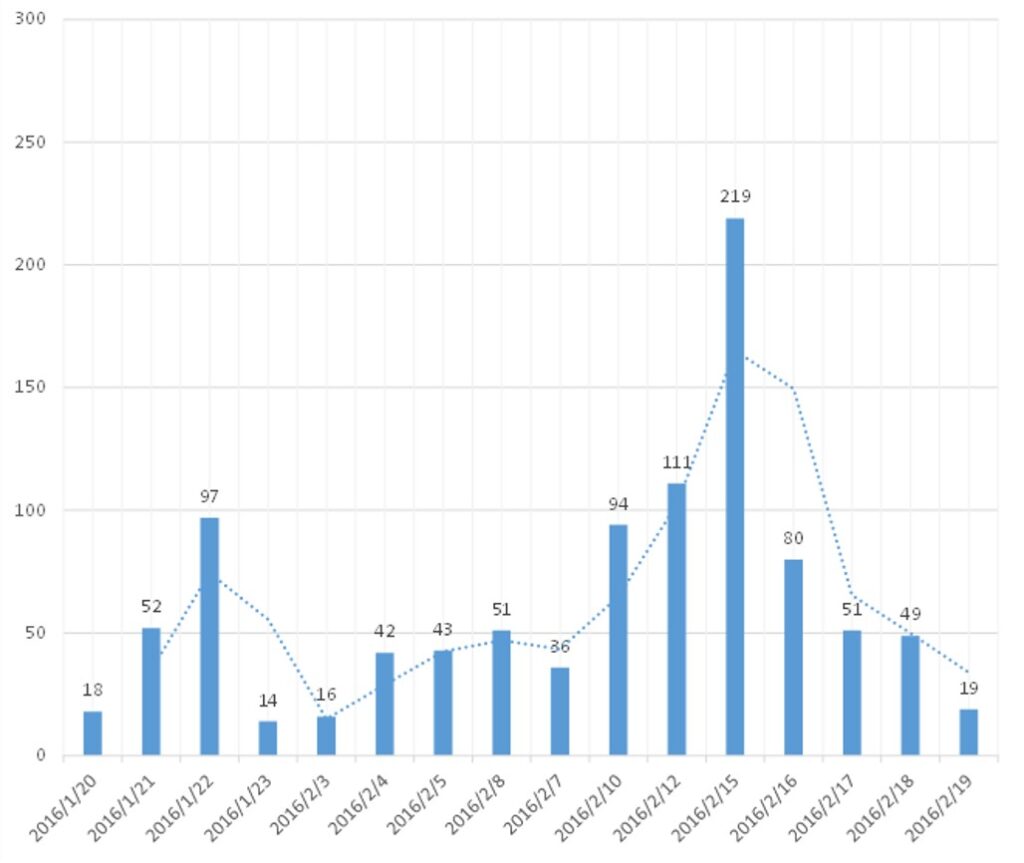

または、下のグラフのチャイナ・ショックのような「超短期型」の暴落であることが分かります。

このように類似の暴落を並べると分かりますが、今回の暴落を含め、いずれの暴落も底値指数のピークが200で止まっています。

そして、いずれの暴落も日本株自体が要因のものではなく、天災を含めた外部環境によって発生したものであることが分かります。

そういった点を考慮すると、今回の暴落はここから収束に向かうと予測されます。

とはいえ、米国大統領の裁量で動かされていることを考慮すると、悲観的シナリオとして「米国同時多発テロ」のときのように右往左往し、これからさらなる暴落もあるかもしれません。

あのときは、米国同時多発テロによる初回の暴落からいったん反発し、期間をおいて再暴落する流れでした。

今の株式市場はテロによる影響を受けているわけではありませんが、天災とは違う人的な不確定要素があることを考慮すると、似た動きをすることもないとは言い切れません。

4/11前場時点の日経平均株価も再び下落していることをふまえると、今週の暴落は収束に向かってはいますが、米国大統領の裁量次第では「米国同時多発テロ」のときのようなシナリオも考えられます。

このように今の株式市場は、暴落のタイプを見極めるうえでのデータ分析はできるものの、あまりに不確定要素が強すぎて、セオリーが通用しません。

反対に言えば「セオリーが通用しないことが明確に分かった」のが今の状況です。そのようなこともありますので、しばらくは株式市場が正常に動かないことを前提に動向を見ていきましょう。

米国大統領の裁量で左右される市場

直近2ヶ月間の状況もふまえて、現状をより詳しく見てみましょう。

日経平均株価を基準に見ると、今週は暴落し反発していることが分かります。ただし、4/11前場時点で下落していますので、今週は乱高下の週だったと読み取れます。

そして、通常であれば今週の暴落でボックス圏を下抜けと判断したいところですが、暴落の質から見て、下抜けに至っていないと考えられます。

もちろん、今後の動き次第であるところはありますが、今回の暴落が超突発型であることから、再びもとのボックス圏に戻る可能性もあるでしょう。

とはいえ、米国大統領の裁量で動いていることをふまえると、悲観的シナリオも想定しつつ再びボックス圏の水準が戻るかみていきましょう。

対して、株トレンド指数を見ると、瞬間的に暴落が収まっていることが分かります。上昇傾向を示す天井指数の水準が4/10に上がりつつ、底値指数が一気に収まっています。

そのような状況を見ると、ここで一旦暴落が収まり、次の展開に動き出しているように見えます。

このように、期間を広げて改めて見ても、今回の暴落は突発的なものであることが分かりました。

ただし、繰り返しお伝えしているとおり、米国大統領の裁量で左右される市場になっていますので、引き続きセオリー通りに動かないことを前提に見ていく必要があるでしょう。

需給バランスから見た来週の見通しは?

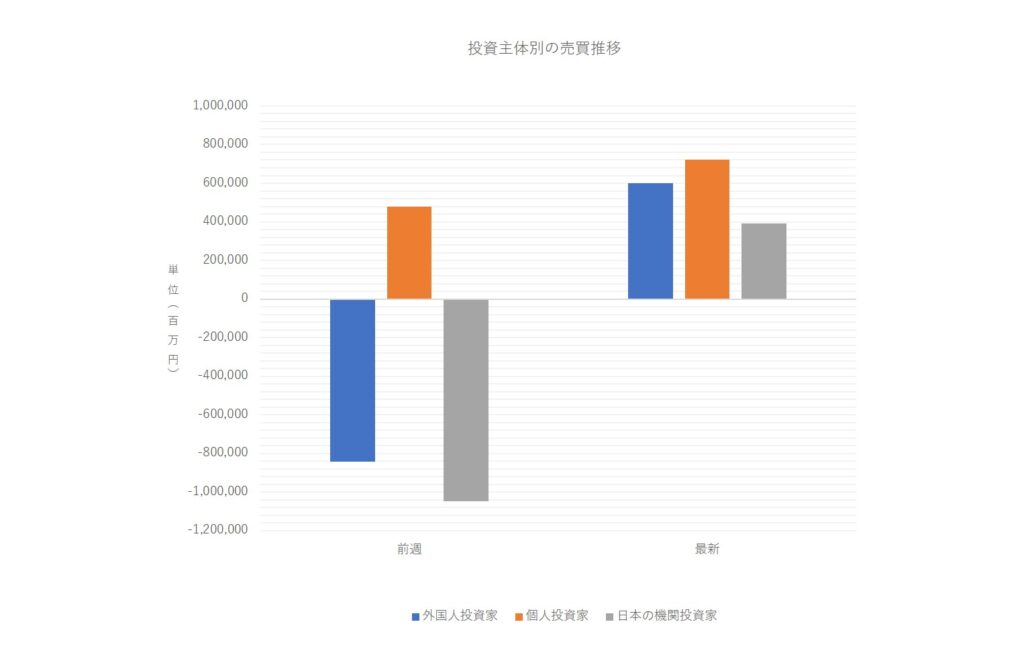

補足としての日本株市場の根底部分である株式市場全体の需給バランスも見ておきましょう。需給バランスは以下の通りでした。

・外国人投資家:外国人投資家:大きく売り越し → 買い越しに変化(↗)

・個人投資家:買い越し → 買い越しが強まる(↗)

・日本の機関投資家:大きく売り越し → 買い越しに変化(↗)

三者をまとめると全体の需給バランスは以下のグラフのように「買い優勢」です。タイムラグがあるデータではありますが、このバランスを見る限り日本株の下地は急に変化しています。

個人投資家だけは、買い越しのスタンスが変わらなかったものの、国内外の機関投資家は前週から一気にポジションを変えています。

ここからも、今の株式市場は米国大統領の発信する内容によって、右往左往していることが分かります。

通常であれば、このように急な変化は少ないですが、その少ない変化が起きていることから、市場関係者は現状をどう判断してよいか迷っているのでしょう。

株式市場の需給バランスが乱れた状態で、今週の暴落が起きたと考えると、ここからもしばらくはセオリー通りに株式市場が動かいないと読み取れるでしょう。

ワンポイントアドバイス

このように今週の株式市場は、セオリー通りに動かず米国大統領の裁量で動かされている状況だということが、各データから分かります。

こうなると難しいのは、ここから何を頼りに判断していくかです。セオリー通りに動かないうえ、そのカギを米国大統領に握られた状態では、誰もが予測不可能です。

そうなると、ここで無理に動くのはリスクを高める動きにしかなりません。よって、ここからセオリー通りに動き始めるまでは、守りを固めるのが最善の策でしょう。

日経平均株価の推移のみでは株式市場がセオリー通りに戻ったかを見極めることが難しいです。

そういった意味では、今は指標として具体的なものが見いだせないものの、株トレンド指数によって「セオリー通りに動き始めるタイミング」を読み取ることはできます。

次に動き出すには、そのセオリー通りに動き出すタイミングの見極めが重要です。そのタイミングを読み取れるのが株トレンド指数ですので、ぜひここから注目していきましょう。

▼ご注意▼

※1.こちらの分析結果はあくまでも日本株市場全体の傾向をもとにした内容です。個別株の動向と必ずしも一致するわけではありません。あくまでも市場全体の動向として、ご参考くださいませ。

※2.本記事は本記事は2025/3/27(木)時点の株式市場の状況をもとに執筆しました(日経平均株価のみ3/28前場時点のデータも含みます)。予めご了承くださいませ。